预计阅读时间:12分钟

编者按:汽车,还是汽车,永远是投资者最关心的行业之一。作为极少数年销售额超过万亿美元体量的行业,汽车是基金投资不可回避的命题,同时汽车又与每个人的生活如此接近。这一期“毅点笔记”,我们分享一位高毅资产基金经理助理的干货,来自内部基础培训,他扎根汽车行业专业研究近十五年。我们努力为您呈现对于行业框架、底层逻辑和当前变化方向的一些总结。

“变革、转型、升级”是如今讨论汽车行业时常出现的关键词。从产业周期看,中国汽车行业整体销量增速放缓,从成长期走向成熟期。从产销规模上看,空间仍在,我国仍是全球第一大汽车生产国和消费国,在2022年还成为第二大汽车出口国;同时,电动化、智能化的结构性变革带来行业的二次增长和新机会,车企下半场的淘汰赛正加速进行。

因而,面对机遇与挑战共存的汽车行业下半场,我们不仅要理解宏大叙事和数据事实,更要在产业的快速变迁中,研究客观事实背后的原因和逻辑。比如:在超豪华品牌、豪华品牌、大众品牌中,谁是真正有“肉”的部分?电动化、智能化的发展方向已是产业共识,关键还要观察企业的执行效率,方向明确下走什么样的路径?

内容很长,我们摘选部分整理成十问十答,分享给大家:

01

行业概览

1、汽车行业的行业地图是什么样的?(细节问题包括:产业链包含哪些环节?各环节的利润分配是多少?)

行业地图是行业研究的起手式,帮助我们以概览的方式了解商业模式、市场空间、竞争格局等等。就像培育农作物,要先搞清楚眼前的这块地有多大,产物是一年三熟还是一熟,地上有多少人一起竞争。

如果把汽车行业端到端的产业链拉通来看,按上下游顺序包括了原材料、零部件多级供应体系、整车厂、经销商、消费者等环节。在汽车产业链中,零部件公司的毛利率大约在20%-40%,净利润率在5%-25%;整车厂的毛利率在20%-25%,净利润率在5%-10%,经销商毛利率约为8%-10%,净利润率在2%-4%。

造成不同环节利润分布差异的原因是生意属性不同。零部件公司做的是to B端的制造的生意,具有重资产高毛利的特质;整车厂做的是品牌的生意;经销商做的是低毛利高周转的生意。

2、产业池子有多大,哪些可能是有“肉”的部分?

汽车产业被誉为现代工业皇冠上的“明珠”,是现代制造业的最大产业之一。全球一年9000万新车,市场规模超3万亿美元,超过手机行业(5000亿美元)、计算机市场(4500亿美元)、家电行业(6400亿美元)、工程机械行业(1500亿美元)、通信设备(1000亿美元)之和。

全球的乘用车年销量大约是8000万辆,中国是2400万辆,中国占比30%。全球的商用车可能是1000万辆,中国是400万辆,中国占比40%。

乘用车又可以划分为超豪华品牌、豪华品牌和大众品牌,各自含“肉”量不同:

超豪华品牌一般指价格10万美金以上,总量比较少,占比不到1%,约在50万辆左右。它更像奢侈品,注重品牌效应,产量更多由供给决定,基本保持较长的等车周期,与制造业生态习惯不同,不轻易扩大规模,保持供给的稀缺性。

豪华品牌可能是真正有“肉”的部分,单价一般在3-10万美元,全球在1000万辆以上,占比10%-15%。这个层次的汽车一方面有足够大的单体规模(3000亿-1万亿美元),配以较高的盈利状况和单车价值,同时又有很好的竞争格局。在过去一百年间,这个类别三家龙头企业占了近70%的份额。

大众品牌是厮杀最为激烈的类别,全球在7000万辆左右,占比80%以上,但盈利占比可能只有20%。在燃油车时代,在20年的维度上,这一类别经历了美系、德系、日系、韩系的跃迁。这个类别的汽车更偏向于大众消费品,依靠规模实现利润最大化。全球的销冠也一般来自于大众品牌,能够企及年销量千万辆这一规模。

3、在产业链中整车厂最强势,作为全链条的利益分配者,整车厂会遇到什么样的风险?

产业链中资金的流动决定了在这个产业中,谁是有资格“掀桌子”的人。一般而言,谁有定价权,钱往谁的口袋里流,谁就是最强势的。在汽车的产业链中,尽管整车厂在中游,但它是全链条的利益分配者,资金更多的都向整车厂汇聚。

整车厂向上游采购零部件时,一般有3-9月的账期,下游经销商或消费者一般是以现金或票据直接结算,因而整车厂账面资金充裕,运营杠杆非常强。随着整车厂规模的不断扩张,资金也越滚越多。在一个稳定的产业周期中,不少传统车企的汽车金融部是最赚钱的部门之一,运用大量的资金发展供应链金融、消费者金融等。

但硬币永远有两面,雪球越大,雪崩就越快。很多整车厂为什么会突然倒掉?因为产销规模一旦发生较大的逆转趋势,整车厂上下游的账款会突然少很多,现金流的情况远比报表上面的要更差。

02

市场演变

4、从行业空间看,中国乘用车市场正在经历什么阶段?

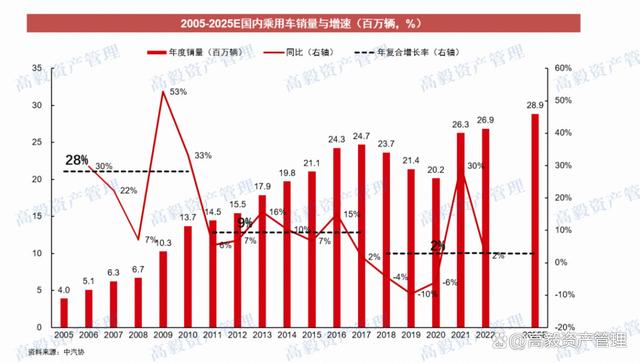

行业整体进入平稳发展期,中国乘用车市场年销量稳定在2400万辆左右(合计约4.5万亿元人民币),预计将维持低速增长,但电动智能的结构性变化带来行业二次成长。在此过程中,自主份额逐步提升,自主品牌展现出竞争优势,市占率从2020年的36%提升至2023年上半年的53.1%。

未来几年,市场的理论空间或许为3000万辆以上(对比目前2400万辆还有25%的成长空间)。理论空间推演来源于中国每千人300辆汽车的保有量预测和12-15年的汽车更新周期。目前中国的每千人口汽车保有量约为200辆,美国是800、日本是600、韩国是400。

估算市场空间,为什么以千人300辆为标准?为什么不是美国的每千人800辆呢?

我们并不能简单的把其他国家的数据嫁接过来做线性推演,美国是一个在车轮上的国家,更习惯于居住在郊区独宅中,也没有完备的高速铁路网络,生活方式决定了他们对车的需求比我们更高。另一方面,观察中国一二线城市的千人口汽车保有量可以发现,当千人口汽车保有量触及300时,这些城市基本已经开始出现比较严重的拥堵,陆续进行限购措施。

但是,比空间总量更值得关注的是行业确定性发展下的核心问题:电动化给了自主品牌系统性崛起的机会,大家不再迷信外资品牌的发动机和燃油变速箱,自主品牌有更好的电动化基础,也迭代的更快。但在格局上,是各领风骚一两年还是三五年?

一方面因为电动智能领域大家都变得很快,技术壁垒没那么高,很可能是一年换一个主角。但反过来想,有些新能源车企长期将利润压得很低,依靠垂直一体化的供应链壁垒形成的成本优势,领先的周期是不是就可能更长?这需要持续地通过对于企业的调整和动态出牌形成判断。

5、从产品角度看,国产乘用车经历了什么样的发展?

有三类国产汽车曾反映了国内汽车行业的发展历程。第一辆以奇瑞QQ为代表,以几乎和摩托车相同的价格解决从“肉包铁”(摩托车)到“铁包肉”(汽车)的问题;第二辆以比亚迪的F3为代表,依靠模仿借鉴的方式解决有和无的问题,提升体验;第三辆是以哈弗SUV为代表,以相对较高的性价比满足大众审美。

如今,新能源车企依靠在电动化、智能化方面的良好基础成为新一代的国民用车,并进军海外市场,出海成为新的增量。长期来看,海外市场对中国车企来说是一个非常好的机会,中国的汽车出口已经超越日本成为全球第二大汽车出口国。但这可能是一个慢变量,在错综复杂的海外市场,过快的速度导致的风险往往大于机会。

6、从格局变化看,造车新势力的入局对产业供应链形成最大的改变是什么?

封闭的供应链正在被打穿、打透,正变得更开放。传统的整车厂的供应链是比较封闭的,等级分明地分为一级供应商、二级供应商、三级供应商。整车厂根据功能需求,找到一级供应商提出总成和模块化零部件的要求,一级供应商再去找二级供应商、三级供应商提供部件,自己完成集成。

新能源车企带来的变化类似于苹果之于消费电子供应链。部分新能源车企不再需要一个集成方做好质量把控,它们希望把过去的总包打开,通过不断的拆包,自己把关零部件的质量、设计、开发和集成。这一方面挤压了整个供应链的利润池,客观上促进了降本增效,带来竞争更激烈、更扁平的汽车供应链体系,同时也对整车厂提出了更高的要求。

为什么相较燃油车时代,自主品牌优质电动车层出不穷,造车似乎变容易了?

过去买车,大家最关心的是发动机和变速箱。发动机的气缸数、带不带T、变速箱含多少档等等。发动机和变速箱本质上是机械,厂商一般拥有自己的技术专长和专利,燃油车经过几十年的积累已经形成了一定的壁垒优势。对后发者来说,窗户纸捅不破可能就永远捅不破。电动车的核心是电池和电机,依靠着我们强大的消费电子基础,国产自主品牌电动车领域有机会实现弯道超车,绕过燃油车的技术围墙。

03

未来展望

7、销售端,相比于传统的经销商模式,做直营、直销是否必然是一个更好的选择?

这取决于车型是不是具有成为大单品的爆款潜力,如果不是,直营、直销模式可能是一个“陷阱”。越来越多的品牌方加入了直接能触达消费者的环节,采取了直营、直销的方式。显而易见能看到的好处有两条,一是真正掌握用户的一手数据,根据用户的真实反馈,设计出满足用户需求的产品;二是删减了经销商后,原先分给经销商的利润可以拿进主机厂,实现效益的提升。

但是,天下不会永远只有好的事情。供不应求的时候一切都在正确的轨道上,供过于求的时候,如何去匹配生产和需求呢?原先有经销商作为缓冲池,可以实现供需之间的错配,大量的经销商可以暂时分摊多余的库存。

从商业模式上看,大单品的爆款模式适合直营,但如果不是一个大单品的爆款模式却要坚持做直营,那可能会面临较大的风险。2020年后,不少车企大张旗鼓地在中心商场的黄金位置布置了直营店,但也看到部分直营店陆续在撤离,这也是因为它们的产品特性不具备这样的条件。

8、产品端,应该选择大单品的“机皇”战略还是“机海”战略?

机皇战略和机海战略没有完全的对错,重要的还是看是否适合,与品牌调性是否相符,车企有没有相应的能力去匹配。机皇具有名牌效应,当具有明显相对同行的竞争优势,单品策略可以集中优势资源实现突破,利用爆款效应迅速提升车企知名度和品牌形象,也比较容易实现规模经济效益。

另一方面,汽车是具有一定社交属性的产品,消费者的选择是求异的。当一款车型成为街机之后,有一部分客群就不愿意去选择了,这从数据上也能看出端倪。最近几年,目前中国市场的销量冠军的市占率都在2%上下浮动,中国销量前十的合计市占率约为17%。客群的选择整体还是比较分散的。

那车型的迭代速度是不是应该效仿手机行业,越快越好?

对新兴车企而言,快速迭代机制能够及时地获取用户的反馈,迅速调整产品方向,提高生产效率,倒逼车企对于新技术、新功能以及新车型的研究速度,让消费者能尽早地享用更好的功能,实现对传统车企的弯道超车。“唯快不破”也是互联网、消费电子等行业龙头企业成功的必备要素之一。

但就乘用车而言,快速迭代的机制也有其隐忧。手机行业的换机周期普遍在1-2年,迭代速度和换机周期基本是吻合的。而车天然的生命周期没有这么短,如果还是按照消费电子的频率去迭代,对企业自身也有可能带来反噬作用。作为一个大额消费品,它变得让消费者不那么容易迅速做出购买决策,更愿意去等待下一次的迭代。

9、生产端,为什么行业越来越开放,但车企越来越强调产业链的垂直一体化?

在产品形态未定型时,一体化能带来更强的自我把控力,占据先机。一方面是因为过去三年的疫情导致全球供应链的不稳定,时常出现不同原材料的缺乏,顾此失彼。车企对零部件、原材料有了更高的自我掌控要求。

更重要的原因是电动车产品形态还未定型,电动车与历经上百年演变的燃油车不一样,燃油车的发动机和变速箱技术上已经基本定型,因而可以用更社会化的方式提高全社会的生产率,降低成本。相反,电动车的部件大多没有定型,如果不是完全自己去做,而是拽着外部的供应链一起,那反应和迭代的速度一定会慢,在正在快速演变的电动车市场,这是非常不利的。等产品形态、技术的应用都完全稳定后,最终还是可能会慢慢剥离。

10、在汽车行业,什么是永恒的话题?

从汽车行业发展至今100多年的历史来看,汽车供给变化的本质就是降本。让消费者用同样的价格能够享受到更多的配置,就是更好的产品。从历史上看,先是有通过流水线实现成本的福特T型车,后来是丰田的精益生产模式,再到大众的MQB平台、丰田的TNGA架构等等。

燃油车目前的降本方式主要是基于各类平台和架构,将不同车型可共用的零部件复用,达到规模化降本的目的。

在电动和智能的产业趋势下,供应链的拆包是降本的一种方法,整车厂通过提高自身掌控能力,直通二级、三级供应商,依靠规模优势和话语权,降低零部件成本。更重要的是技术降本,通过综合集成能力,更合理的分配全车的效率功率,从一味堆料转向提升续航能力、降低百公里电耗。

END

风险提示:本内容仅代表受访者于受访当时的分析、推测与判断,所依据信息和资料来源于公开渠道,不保证其准确性、充足性或完整性,相关信息仅供参考,不构成广告、销售要约,或交易任何证券、基金或投资产品的建议。本内容中引用的任何实体、品牌、商品等仅作为研究分析对象使用,不代表受访者及其所在机构的投资实例。

版权声明:本文版权属于上海高毅资产管理合伙企业(有限合伙)(简称“高毅资产”),未经高毅资产授权,任何机构和个人请勿以任何形式发表、转载、改编、摘录、引用。如转载使用,请与原创方微信订阅号“高毅资产管理”(ID: gyzcgl)联系,请注明来源及作者、请保留文章内容完整性、在标题及内容中请勿以任何形式曲解原意;如引用、改编、转述、分析等,请勿以任何形式曲解原意。

蜀ICP备2021015352号-6

蜀ICP备2021015352号-6